PROGRAMUL NOUA CASA: DAREA IN PLATA – Ajutor pentru cei cu probleme financiare. Legea senatorului Daniel Zamfir pentru ca romanii sa nu fie executati silit (Document)

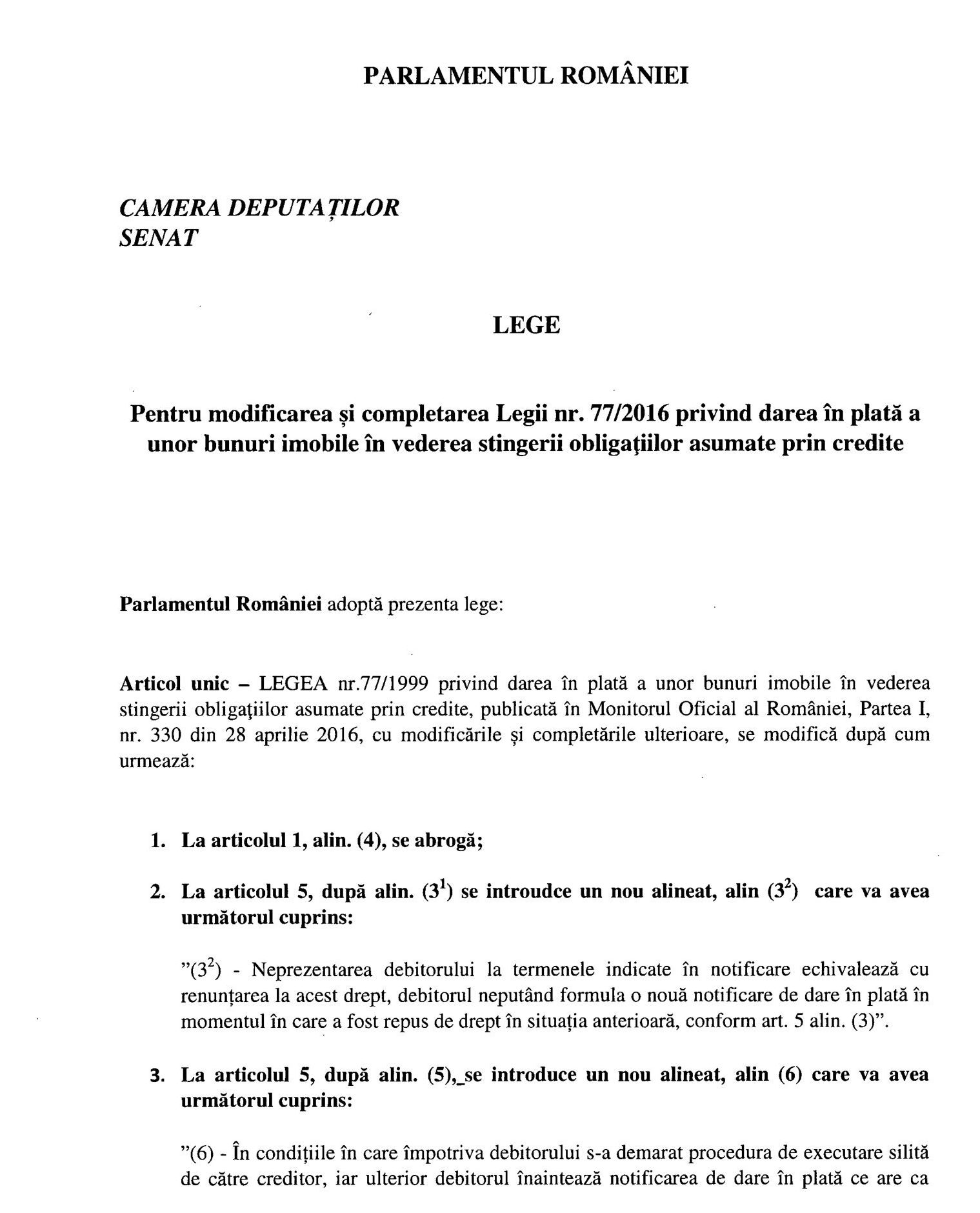

Propunerea legislativa pentru modificarea si completarea Legii 77/2016 privind darea in plata a unor bunuri imobile in vederea stingerii obligatiilor asumate prin credite initiata de senatorul Daniel Zamfir a fost depusa in Parlament. Este vorba despre programul "Prima Casa”.

Concret, initiativa prevede ca in conditiile in care impotriva debitorului s-a demarat procedura de executare silita de catre creditor, iar ulterior debitorul inainteaza notificarea de dare in plata ce are ca finalitate transmiterea dreptului de proprietate a imobilului ipotecat catre creditor sau, dupa caz, renegocierea si continuarea contractului de credit, executarea silita ramane fara obiect. Iar cheltuielile de executare silita efectuate, precum si onorariul executorului judecatoresc stabilit in respectivul dosar de executare sunt in sarcina creditorului.

Plasa de siguranta

Proiectul mai prevede ca neprezentarea debitorului la termenele indicate in notificare echivaleaza cu renuntarea la acest drept, debitorul neputand formula o noua notificare de dare in plata in momentul in care a fost repus de drept in situatia anterioara.

Daniel Zamfir arata ca in cazul adoptarii proiectului, prin aplicarea nediscriminatorie a Legii 77/2016 privind darea in plata a unor bunuri imobile in vederea stingerii obligatiilor asumate prin credite s-ar crea o plasa de siguranta minimala pentru debitorii aflati in dificultatea reala de a mai achita ratele aferente creditului imobiliar accesat.

Iata expunerea de motive:

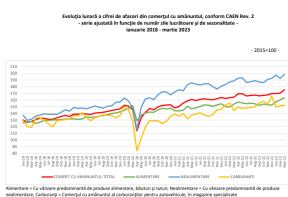

"In ultimele luni, evolutia ascendenta a nivelului dobanzilor a determinat o crestere abrupta a ratelor pentru toate categoriile de credite, implicit pentru cele imobiliare, ponderea acestora in venituri fiind din ce in ce mai mare si mai dificil de suportat pentru debitori. Creditele cu rata variabila, indiferent ca sunt raportate la ROBOR sau la IRCC, au devenit din ce in ce mai greu de accesat, urmare a evolutiei din ultimele 12 luni a celor doi indici. Astfel, atat evolutia indicelui ROBOR (rata medie a dobanzii pentru creditele in RON acordate pe piata interbancara al carui nivel este comunicat de catre B.N.R.) cat si cea a IRCC, indicele de referinta care a substituit ROBOR-ul incepand cu 2 mai 2019, a fost una semnificativ ascendenta, cu implicatii majore asupra ratelor pe care debitorii trebuie sa le achite (inclusiv cei care au beneficiat de prevederile programului ‘Prima Casa’, devenita ulterior ‘Noua Casa’ trebuie sa le achite).

Crestere uriasa a ROBOR

Astfel, daca la inceputul lunii august 2021, indicele ROBOR la 3 luni, cel in functie de care se calculeaza ratele pentru debitorii care au achizitionat un imobil inainte de anul 2019, se afla la un nivel moderat de 1.52%, la inceputul anului 2023 nivelul atins era de 5 ori mai mare, respectiv 7.56%. In acest interval, ritmul de crestere s-a accentuat astfel incat, la nivelul lunii octombrie ROBOR 3M a atins cel mai mare nivel din ultimii 9 ani, respectiv 8.21%., atinsa la data de 31 octombrie 2022. La randul sau, IRCC-ul, indicele de referinta utilizat pentru creditele in RON acordate persoanelor fizice, cu dobanda variabila care, conform OUG 19/2019, a inlocuit indicele ROBOR a inregistrat o crestere exploziva.

Formula de calcul a indicelui IRCC, care se raporteaza la tranzactiile realizate, spre deosebire de ROBOR, care se calculeaza prin efectuarea unei medii a cotatiilor, genereaza valori semnificativ mai scazute ale IRCC in raport cu ROBOR. Cu toate acestea, perspectiva privind evolutia viitoare a IRCC este una descurajanta pentru debitori. intrucat indicele IRCC se calculeaza la finalul fiecarui trimestru, ca medie aritmetica a ratelor de dobanda zilnice determinate pentru trimestrul anterior, urmand a se aplica pentru trimestrul urmator, se creeaza un decalaj in modul in care cresterea dobanzilor se reflecta in cresterea ratelor.

Previziune pentru IRCC

Urmarind valorile zilnice comunicate de BNR pentru IRCC, este de asteptat ca indicele IRCC sa continue sa creasca, generand astfel o presiune suplimentara inclusiv pentru debitorii care au accesat programul Prima Casa/Noua Casa dupa 2019. Urmarind evolutia valorilor IRCC constatam de asemenea un ritm crescator ingrijorator. Astfel, IRCC T4 a atins valoarea de 4.06%, s-a majorat la 5.71% pentru TI din 2023 (lunile ianuarie, februarie, martie), in vreme ce pentru T2 estimarile pozitioneaza IRCC-ul la peste 6% (considerand decizia Bancii Nationale de a majora dobanda de referinta, de la 6.75% la 7%). in aceste conditii, in care povara platii ratelor se resimte tot mai acut, exceptarea programului ‘Prima Casa’ de la aplicarea prevederilor Legii nr. 77/2016 privind darea in plata a unor bunuri imobile in vederea stingerii obligatiilor asumate prin credite genereaza o situatie discriminatorie pentru miile de beneficiari ai programului.

Plafonul garantiilor

De la lansarea programului, in anul 2009, pana la prezent, au fost acordate 330.875 de garantii si promisiuni de garantare in valoare totala de 31,3 miliarde lei, ce au sustinut credite in valoare de 50 miliarde de lei. in 2022, programul ‘Noua Casa’ a devenit operational in data de 4 martie 2022, urmare a adoptarii HG 292/2022, avand un plafon de garantare de 1.5 miliarde de lei. Pentru anul in curs, conform HG 83/2023, ce se aplica incepand cu 30 ianuarie 2023, a fost alocat un plafon al garantiilor care vor putea fi emise in cadrul programului Noua Casa in valoare totala de 1,5 miliarde de lei., aceasta alocare bazandu-se pe analiza comportamentului bancilor si beneficiarilor in anul 2022 si pe tendintele pietei imobiliare si a creditelor ipotecare previzionate pentru anul 2023.

Avandu-se in vedere faptul ca plafonul garantiilor care pot fi emise a ramas practic la acelasi nivel cu cel din 2022, este de asteptat ca numarul beneficiarilor sa se mentina in jurul valorii de 12.000 (valoarea medie a unui credit Noua Casa, in debutul programului este estimat la circa 56.000 euro). in ipoteza nefericita (insa din ce in ce mai probabila statistic) in care un debitor care a accesat acest program nu poate achita ratele, situatia lui financiara devine greu de gestionat, in pofida faptului ca imprumutul este garantat.

Exceptie eliminata din lege

Actuala propunere vizeaza eliminarea exceptiei care exclude programul ‘Prima Casa’ din sfera aplicarii Legii nr. 77/2016, astfel incat de prevederile acesteia sa poata beneficia orice debitor aflat in dificultate financiara iar ruinarea acestuia sa fie evitata, indiferent de tipul de credit pe care l-a accesat. Contextul exploziei ratelor preeum si faptul ca programele ‘Prima casa’/ ‘Noua casa’ prevad utilizarea unor dobanzi variabile, dependente fie de ROBOR, fie de IRCC, genereaza o instabilitate uriasa pentru debitori. Avandu-se in vedere faptul ca, adesea, urmare a evolutiei explozive a celor doi indici monetari, IRCC si ROBOR, obligatia de plata indicele IRCC sa continue sa creasca, generand astfel o presiune suplimentara inclusiv pentru debitorii care au accesat programul Prima Casa/Noua Casa dupa 2019.

Cresterea dobanzilor

Urmarind evolutia valorilor IRCC constatam de asemenea un ritm crescator ingrijorator. Astfel, IRCC T4 a atins valoarea de 4.06%, s-a majorat la 5.71% pentru TI din 2023 (lunile ianuarie, februarie, martie), in vreme ce pentru T2 estimarile pozitioneaza IRCC-ul la peste 6% (considerand decizia Bancii Nationale de a majora dobanda de referinta, de la 6.75% la 7%). in aceste conditii, in care povara platii ratelor se resimte tot mai acut, exceptarea programului ‘Prima Casa’ de la aplicarea prevederilor Legii nr. 77/2016 privind darea in plata a unor bunuri imobile in vederea stingerii obligatiilor asumate prin credite genereaza o situatie discriminatorie pentru miile de beneficiari ai programului.

De la lansarea programului, in anul 2009, pana la prezent, au fost acordate 330.875 de garantii si promisiuni de garantare in valoare totala de 31,3 miliarde lei, ce au sustinut credite in valoare de 50 miliarde de lei. in 2022, programul ‘Noua Casa’ a devenit operational in data de 4 martie 2022, urmare a adoptarii HG 292/2022, avand un plafon de garantare de 1.5 miliarde de lei. Pentru anul in curs, conform HG 83/2023, ce se aplica incepand cu 30 ianuarie 2023, a fost alocat un plafon al garantiilor care vor putea fi emise in cadrul programului Noua Casa in valoare totala de 1,5 miliarde de lei., aceasta alocare bazandu-se pe analiza comportamentului bancilor si beneficiarilor in anul 2022 si pe tendintele pietei imobiliare si a creditelor ipotecare previzionate pentru anul 2023.

Imposibilitatea de achitare a ratelor

Avandu-se in vedere faptul ca plafonul garantiilor care pot fi emise a ramas practic la acelasi nivel cu cel din 2022, este de asteptat ca numarul beneficiarilor sa se mentina in jurul valorii de 12.000 (valoarea medie a unui credit Noua Casa, in debutul programului este estimat la circa 56.000 euro). in ipoteza nefericita (insa din ce in ce mai probabila statistic) in care un debitor care a accesat acest program nu poate achita ratele, situatia lui financiara devine greu de gestionat, in pofida faptului ca imprumutul este garantat.

Actuala propunere vizeaza eliminarea exceptiei care exclude programul ‘Prima Casa’ din sfera aplicarii Legii nr. 77/2016, astfel incat de prevederile acesteia sa poata beneficia orice debitor aflat in dificultate financiara iar ruinarea acestuia sa fie evitata, indiferent de tipul de credit pe care l-a accesat. Contextul exploziei ratelor preeum si faptul ca programele ‘Prima casa’/ ‘Noua casa’ prevad utilizarea unor dobanzi variabile, dependente fie de ROBOR, fie de IRCC, genereaza o instabilitate uriasa pentru debitori.

Avandu-se in vedere faptul ca, adesea, urmare a evolutiei explozive a celor doi indici monetari, IRCC si ROBOR, obligatia de plata lunara a debitorilor beneficiari ai programului Noua Casa a inregistrat o crestere de peste 50% precum si faptul ca aceasta crestere a pragurilor valorice a fost mentinuta pe o perioada de cel putin 6 luni, este complet discriminatorie excluderea acestei categorii de debitori din categoria de beneficiari ai reglementarii privind darea in plata. in mod evident, o crestere a ratei cu peste 50% reprezinta un risc supraadaugat, depasind cu mult ceea ce un debitor ar fi putut sa prevada la momentul incheierii contractului de credit (fie el si beneficiar al programului Prima Casa, devenit ulterior Noua Casa), si totodata, o situatie clara de impreviziune, asa cum legiuitorul a definit-o in Legea 77/2016 privind darea in plata a unor bunuri imobile in vederea stingerii obligatiilor asumate prin credite.

Impreviziune

Astfel (legea-n.r) are caracter absolut prezumtia de impreviziune in cazul in care ‘pe durata executarii contractului de credit, obligatia de plata lunara inregistreaza o crestere de peste 50% ca urmare a majorarii ratei de dobanda variabila’, iar aceste valori au fost mentinute ‘in ultimele 6 luni anterioare transmiterii notificarii de dare in plata’.

Totodata, in vederea eliminarii unor probleme identificate pana in prezent in prcatica, in cadrul procesului de dare in plata, au fost introduse o serie de modificari menite sa clarifice suplimentar procedura. Prin completarea articolului 5 cu un nou alineat, se urmareste descurajarea notificarilor nejustificate sau dezinteresate. Astfel, neprezentarea debitorului la termenele indicate in notificare echivaleaza cu renuntarea la acest drept, debitorul neputand formula o noua notificare de dare in plata in momentul in care a fost repus de drept in situatia anterioara.

Plata cheltuielilor

Totodata, in situatia in care impotriva debitorului a fost demarata procedura de executare silita de catre creditor, iar ulterior debitorul inainteaza notificarea de dare in plata, cheltuielile de executare silita efectuate, precum si onorariul executorului judecatoresc stabilit in respectivul dosar de executare, sunt in sarcina creditorului, executarea silita demarata ramanand fara obiect. De asemenea, in cazul admiterii contestatiei creditorului prin hotarare definitiva, penalitatile si orice daune interese care ar rezulta din parcurgerea procedurii notificarii prevazute la art. 5 si 6 vor putea fi pretinse doar daca creditorul contestator probeaza ca debitorul a fost de rea-credinta la depunerea notificarii.

Rolul acestor modificari este acela de a clarifica suplimentar procedura, astfel incat eventualele blocaje semnalate pana in prezent in practica sa fie eliminate iar apliucarea legii sa se faca unitar, fara discriminari sau nedreptati iar abuzurile impotriva consumatorilor de credite sa fie eliminate”.